Puntajes de crédito desmitificados: cómo mejorar su puntaje y por qué es importante

Su puntaje crediticio juega un papel crucial en la configuración de su futuro financiero; sin embargo, muchas personas lo encuentran confuso o incluso intimidante. Ya sea que esté solicitando un préstamo, asegurando un alquiler o incluso considerando un nuevo trabajo, este número de tres dígitos puede abrir puertas... o cerrarlas. Pero, ¿qué es exactamente un puntaje crediticio y cómo puede lograr que funcione a su favor? En esta guía, desentrañaremos el misterio detrás de los puntajes crediticios, explicaremos por qué son importantes y le brindaremos pasos prácticos para mejorar los suyos, permitiéndole tomar control de su destino financiero.

¿Qué es un puntaje crediticio?

El puntaje crediticio es una representación numérica de tu capacidad crediticia. Se basa en su historial crediticio, que incluye aspectos como cuánta deuda tiene, si paga sus facturas a tiempo y cuánto tiempo ha tenido cuentas de crédito. El puntaje crediticio más común es el FICO, que varía entre 300 y 850. Un puntaje más alto indica que es más probable que pague el dinero prestado a tiempo, mientras que un puntaje más bajo sugiere que puede ser un prestatario más riesgoso.

Los puntajes crediticios se calculan utilizando información de su informe crediticio, que es compilado por las tres principales agencias de informes crediticios: Equifax, Experian y TransUnion. Estas agencias recopilan datos de prestamistas, acreedores y otras instituciones financieras sobre su actividad crediticia.

¿Por qué es importante su puntaje crediticio?

Su puntaje crediticio afecta muchos aspectos de su vida financiera, que incluyen:

- Aprobación de préstamos y tasas de interés: Cuando solicita un préstamo, los prestamistas utilizan su puntaje crediticio para determinar la probabilidad de que pague el préstamo. Un puntaje crediticio más alto lo convierte en un candidato más atractivo, lo que significa que es más probable que le aprueben préstamos. Además, con una puntuación más alta, puede calificar para tasas de interés más bajas, lo que le permitirá ahorrar dinero con el tiempo.

- Elegibilidad para tarjetas de crédito: Las compañías de tarjetas de crédito utilizan su puntaje crediticio para decidir si le aprueban una tarjeta y para qué tipo de tasas de interés y programas de recompensas será elegible. Una puntuación alta puede ayudarle a acceder a mejores ofertas de tarjetas de crédito.

- Alquilar una casa: Los propietarios suelen comprobar la puntuación crediticia antes de alquilar sus propiedades. Un puntaje crediticio deficiente puede generar depósitos de seguridad más altos o incluso el rechazo de su solicitud de alquiler.

- Oportunidades de empleo: Algunos empleadores revisan los puntajes crediticios durante el proceso de selección, especialmente para roles que implican responsabilidades financieras. Un puntaje crediticio sólido puede causar una impresión positiva y aumentar sus posibilidades de conseguir el trabajo.

- Primas de seguros: En algunos estados, las compañías de seguros utilizan puntajes crediticios para ayudar a determinar las primas de seguro. Una puntuación más baja puede significar primas más altas para el seguro de automóvil o de vivienda.

¿Cómo se calcula su puntaje crediticio?

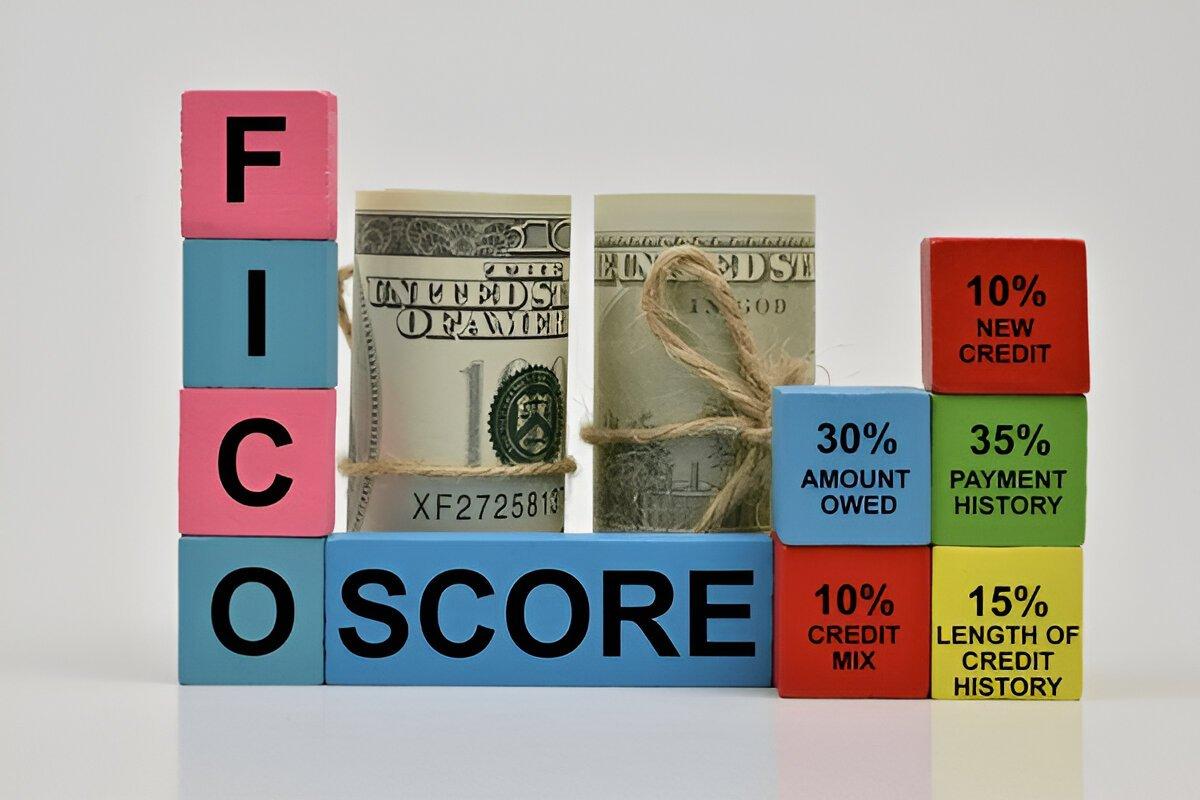

Su puntaje crediticio FICO se compone de cinco factores clave, cada uno con un nivel diferente de influencia:

- Historial de pagos (35%): Este es el factor más importante en su puntaje crediticio. Los prestamistas desean saber si cumples con el pago puntual de tus facturas. Los pagos atrasados o atrasados pueden reducir significativamente su puntuación.

- Montos adeudados (30%): Esto analiza cuánta deuda tiene en relación con sus límites de crédito, a menudo denominado índice de utilización de crédito. Un índice alto (usar un gran porcentaje de su crédito disponible) puede afectar su puntaje.

- Duración del historial crediticio (15%): Mientras más tiempo hayas tenido crédito, mejor será para tu puntaje. Una larga historia de uso responsable del crédito es una señal positiva para los prestamistas.

- Nuevo Crédito (10%): Solicitar demasiadas cuentas nuevas en un período corto puede hacer que parezca desesperado por obtener crédito, lo que puede reducir su puntaje.

- Combinación de crédito (10%): A los prestamistas les gusta ver que usted puede administrar diferentes tipos de crédito, como tarjetas de crédito, préstamos a plazos e hipotecas. Tener una buena combinación puede mejorar tu puntuación.

Cómo mejorar su puntaje crediticio

Mejorar su puntaje crediticio requiere tiempo y esfuerzo, pero vale la pena la inversión. Estos son los pasos que puede seguir para mejorar su puntuación:

- Pague sus facturas a tiempo: Pagar sus facturas a tiempo y de manera constante es una de las formas más efectivas de mejorar su puntaje. Incluso un pago atrasado puede tener un impacto negativo, así que configure recordatorios o pagos automáticos para mantener el rumbo.

- Reduzca su deuda: Trate de pagar los saldos de sus tarjetas de crédito y otras deudas. Concéntrese primero en pagar las deudas con intereses altos, pero evite cerrar cuentas de tarjetas de crédito, ya que esto puede reducir su crédito general disponible y afectar su índice de utilización de crédito.

- Mantenga baja la utilización del crédito: Idealmente, debería intentar utilizar no más del 30% de su crédito disponible en un momento dado. Si es posible, manténlo por debajo del 10% para obtener mejores resultados. Por ejemplo, si tiene una tarjeta de crédito con un límite de $10,000, intente mantener su saldo por debajo de $1,000.

- Limitar nuevas solicitudes de crédito: Cada vez que solicita crédito, se agrega una consulta exhaustiva a su informe crediticio. Demasiadas consultas exhaustivas en un período corto pueden reducir su puntaje, así que sea selectivo al momento de solicitar un nuevo crédito.

- Revise su informe de crédito con regularidad: Los errores en su informe crediticio pueden reducir su puntaje. Tiene derecho a un informe crediticio gratuito por año de cada una de las tres agencias de informes crediticios. Revise su informe para detectar cualquier inexactitud y disputar cualquier error que encuentre.

- Mantener cuentas antiguas: Si tiene tarjetas de crédito u otras cuentas con un largo historial, manténgalas abiertas incluso si no las usa con frecuencia. El tiempo de tu historial crediticio es un factor clave en tu puntaje crediticio.

- Considere el asesoramiento crediticio: Si su puntaje crediticio es particularmente bajo y tiene dificultades para administrar sus deudas, considere trabajar con una agencia de asesoramiento crediticio sin fines de lucro. Pueden ayudarlo a crear un plan para administrar su deuda y mejorar su puntaje.

Por qué vale la pena mejorar su puntaje crediticio

Mejorar su puntaje crediticio puede abrir puertas a mejores oportunidades financieras. Una puntuación más alta significa acceso a mejores condiciones de préstamo, tasas de interés más bajas y una gama más amplia de opciones de crédito. También puede ayudarle a ahorrar dinero con el tiempo, ya que incluso una pequeña reducción en las tasas de interés de una hipoteca o de un préstamo para automóvil puede generar ahorros significativos. Además, un buen puntaje crediticio puede facilitar otros aspectos de la vida, desde alquilar un apartamento hasta conseguir un nuevo trabajo o conseguir tarifas de seguro asequibles.

Conclusión

En el mundo actual, un puntaje crediticio es más que solo un número: es una clave para desbloquear oportunidades financieras. Ya sea que esté buscando un préstamo, solicitando una tarjeta de crédito o incluso alquilando un apartamento, un puntaje crediticio saludable puede marcar la diferencia. Al comprender cómo se calculan los puntajes crediticios y tomar medidas proactivas para mejorarlos (como pagar las facturas a tiempo, administrar las deudas y verificar su informe crediticio con regularidad), puede fortalecer su base financiera. Mejorar su puntaje crediticio no se trata solo de beneficios a corto plazo sino de bienestar financiero a largo plazo, brindando acceso a mejores oportunidades y mayor libertad financiera.

(Writer:Seli)